税の便利な知識をお伝えすることで、少しでも相続税と円満な相続のお役に立てればと思います。

ここでは、今後不定期に追加していきますので、ぜひご参考にしてください。

第20回目は「土地投資利益率で土地を末代まで守る」についてです。

土地投資利益率で土地を末代まで守る ~相続税の便利帳 Vol.20~

Vol.20

土地投資利益率で土地を末代まで守る

約30年に1回、世代交代の相続が発生します。その間に土地にかかる相続税を貯めることができれば、末代まで土地を守ることができます。そのためには、いくら利益が必要か。…それば『土地投資利益率』です。

1.土地投資利益率とは

| = | 全ての土地から生ずる利益(諸経費控除後) |

| 全ての土地の相続税評価額 |

2.必要な土地投資利益率の計算方法

- ①土地の相続税評価額を計算

- ②全財産の相続税評価額を計算

- ③相続税を計算(1次+2次)

- ④相続の際、納税できる現預金額

- ⑤相続までの期間は何年か。(30年又は20年?)

- ⑥毎年の所得金額に対する税引後の手残り割合

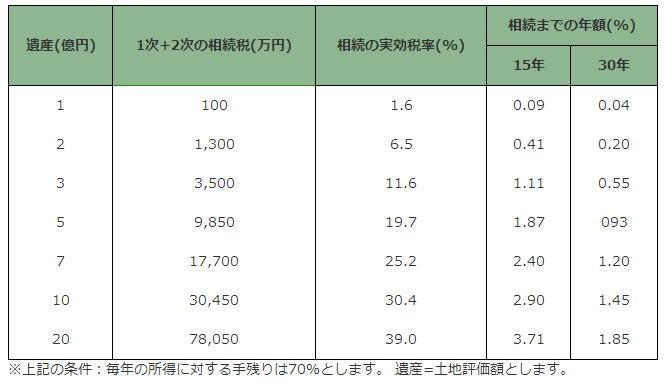

<妻と子2人の場合に必要とされる土地投資利益率の目安>

| 遺産(億円) | 1次+2次の相続税(万円) | 相続の実効税率(%) | 相続までの年額(%) | |

| 15年 | 30年 | |||

| 1 | 100 | 1.6 | 0.09 | 0.04 |

| 2 | 1,300 | 6.5 | 0.41 | 0.20 |

| 3 | 3,500 | 11.6 | 1.11 | 0.55 |

| 5 | 9,850 | 19.7 | 1.87 | 093 |

| 7 | 17,700 | 25.2 | 2.40 | 1.20 |

| 10 | 30,450 | 30.4 | 2.90 | 1.45 |

| 20 | 78,050 | 39.0 | 3.71 | 1.85 |

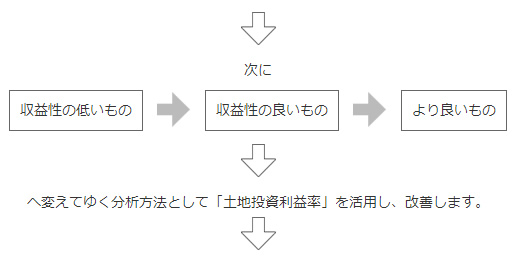

3.改善する土地の選出

まずは、個々の土地ごとに土地投資利益率を計算します。

次に

- 収益性の低いもの

- 収益性の良いもの

- より良いもの

へ変えてゆく分析方法として「土地投資利益率」を活用し、改善します。

<例えば>

土地投資利益率の最も悪い土地に1億円の共同住宅を借入金で建築し、改善を行ったとします。

~条件~

- ①活用30年後と仮定するため、借入金と建物評価は、共にゼロとします。

- ②活用により税引後1,000千円/年×30年=30,000千円貯蓄できるものとします。

- ③土地以外の物件の数値は、比較上、全く変動しないものとします。

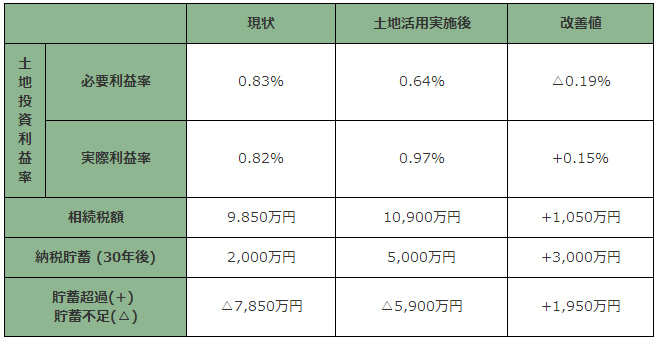

4.土地活用による30年後の効果

賃貸物件を建築することにより、

- ①収益UPによる納税資金の増加

- ②相続税評価の減少

の効果が見込めるため、Aさんの場合は、下記の様に改善されました。

| 現状 | 土地活用実施後 | 改善値 | ||

| 土地投資利益率 | 必要利益率 | 0.83% | 0.64% | △0.19% |

| 実際利益率 | 0.82% | 0.97% | +0.15% | |

| 相続税額 | 9.850万円 | 10,900万円 | +1,050万円 | |

| 納税貯蓄 (30年後) | 2,000万円 | 5,000万円 | +3,000万円 | |

|

貯蓄超過(+)

貯蓄不足(△) |

△7,850万円 | △5,900万円 | +1,950万円 | |

(※「創意工夫で節税 税の便利帳」 平成22年05月01日16版発行より抜粋)