税の便利な知識をお伝えすることで、少しでも相続税と円満な相続のお役に立てればと思います。

ここでは、今後不定期に追加していきますので、ぜひご参考にしてください。

第39回目は「不動産賃貸経営の最適方式」についてです。

不動産賃貸経営の最適方式 ~相続税の便利帳Vol.39~

不動産を賃貸経営する場合、いくつもの方法がありますが、会社管理最適方式 がもっとも有利です。当事務所がアドバイスした事例では、個人方式に比べて 50%前後の税金が軽減されています。

不動産賃貸経営の6つの管理方式

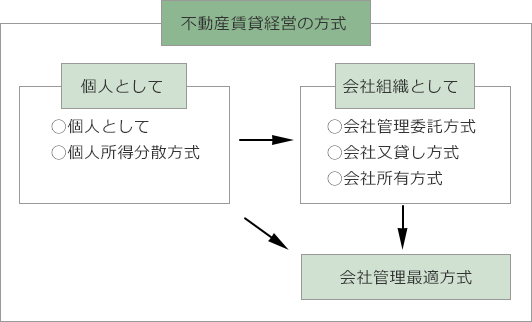

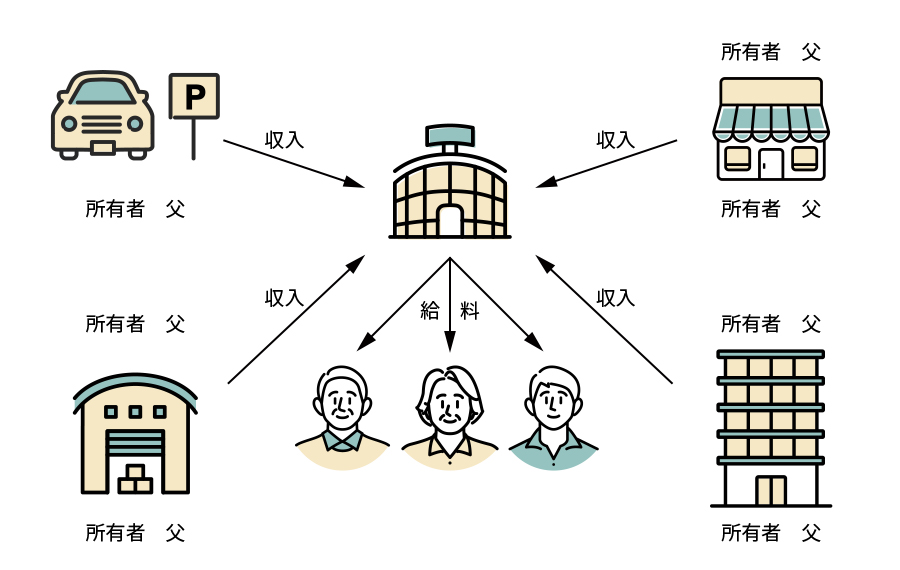

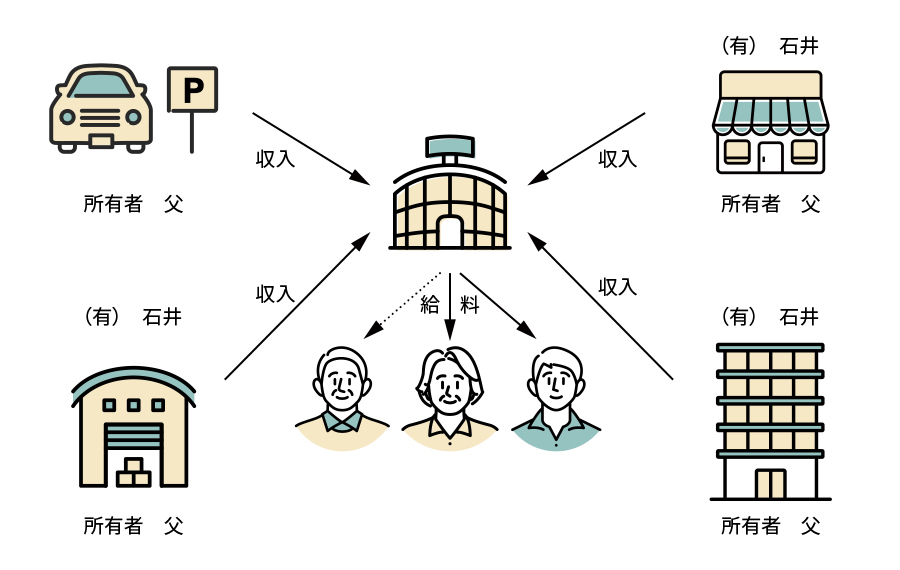

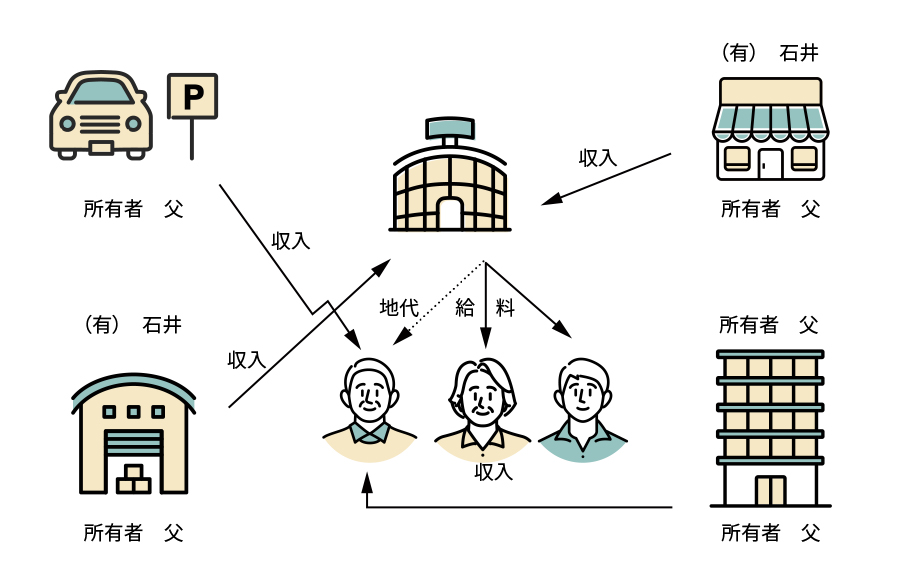

不動産賃貸経営には下のように、1 個人方式、2個人所得分散方式、3会社管理 委託方式、4会社又貸し方式、5会社所有方式、6会社管理最適方式の6つの 管理方式があります。

各種経営方式による税金の比較

不動産賃貸の各種経営方式で税金を比較した例は下のとおりです。会社管理最適方式がもっとも節税できることになります。

設定条件: Eさんは、アパートを2棟、マンション、貸倉庫、駐車場を所有。これらから得られる収入の合計額は2,300万円、これに対して経費は1,100万円、差引所得は1,200万円です。家族構成はEさん本人と妻、長男の3人。

| 個人方式 |

個人所得 分散方式 |

会社管理 委託方式 |

会社保有 方式 |

会社管理 最適方式 |

|

|---|---|---|---|---|---|

| 法人税額 | - | - | 7万円 | 33.6万円 | 16.8万円 |

| 所得税額 | 212万円 | 141万円 | 145.8万円 | 110.8万円 | 70.0万円 |

| 住民税額+事業税額 | 166.5万円 | 115.5万円 | 132.1万円 | 70万円 | 72.5万円 |

| 合計 | 378.5万円 | 257万円 | 285万円 | 214万円 | 159万円 |

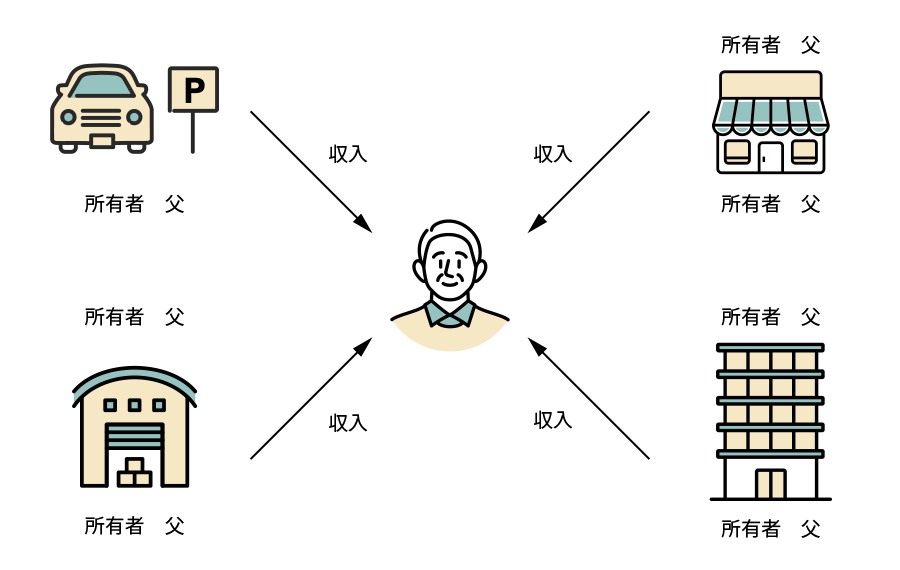

個人方式

個人ですべてを所有して収入を得る方式、税金が高くなります。

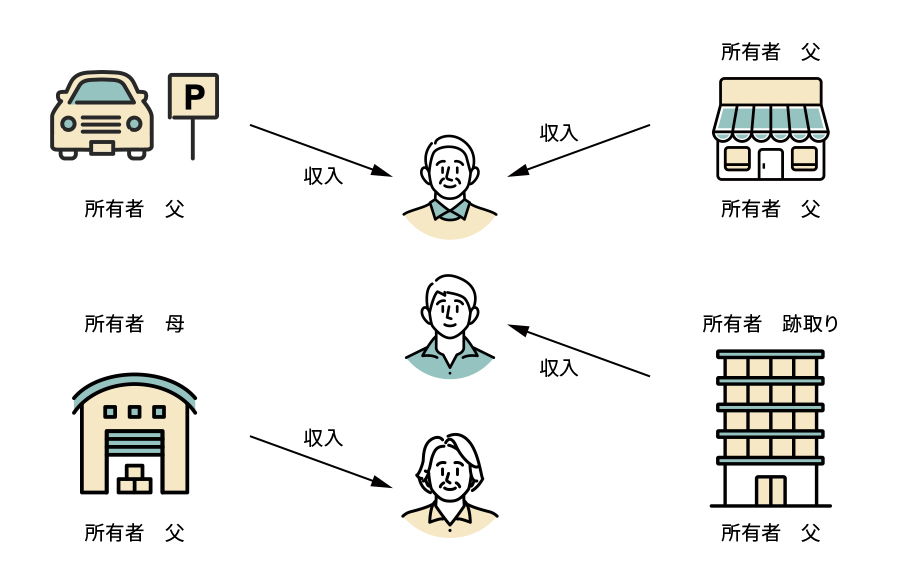

個人所得分散方式

建物だけを妻や息子の所有にするなどして、所得の分散を図る。所得が分散されることにより、トータルの税額は少なくなる。使用貸借の土地は貸家建付地の評価減が受けられませんので相続税法上不利になります。

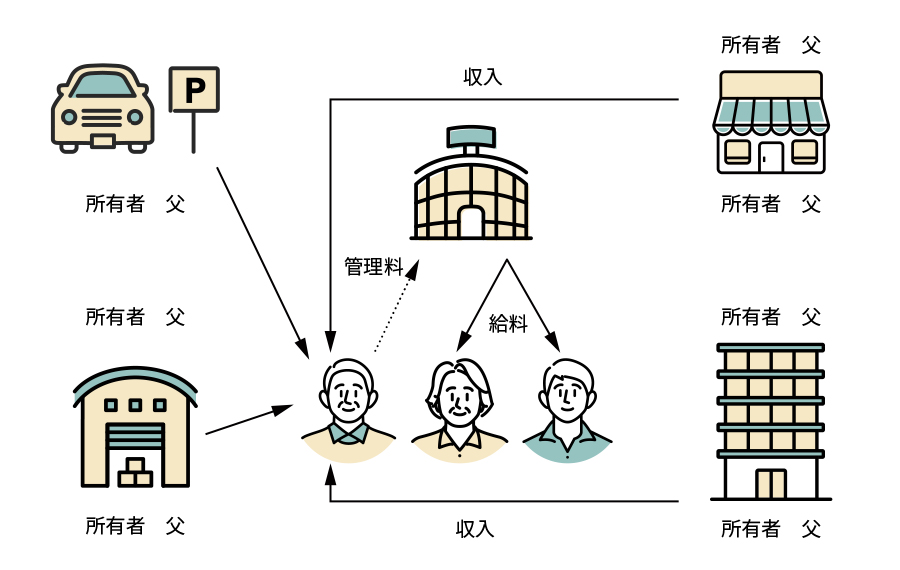

会社管理委託方式

個人の所有で個人の収入となるが、管理料を支払って管理は会社に委託し、その会社の役員や社員である妻や息子には給料が支払われる。多くの節税効果を得られない場合があります。

会社又貸し方式

会社に貸し、会社から利用者に又貸しする。その会社の役員や社員である本人、妻、息子には給料が支払われる。税法上は、会社管理委託方式と同じ取扱いをされるので、多くの節税効果を得られない場合があります。

会社所有方式

所有者を会社として、会社が利用者に貸す。その会社の役員や社員である本人、妻、息子には給料が支払われる。不利になるケースもありますので精査が必要です。

会社管理最適方式

一部は個人所有とし、一部は会社所有とする。本人に地代と給料が支払われ、会社の役員や社員である妻、息子には給料が支払われる。この方式がもっとも節税効果が出ます。

(※「創意工夫で節税 税の便利帳」 平成22年05月01日16版発行より抜粋)