税の便利な知識をお伝えすることで、少しでも相続税と円満な相続のお役に立てればと思います。

ここでは、今後不定期に追加していきますので、ぜひご参考にしてください。

第9回目は「生命保険・生命共済を相続税対策に活用」についてです。

生命保険・生命共済を相続税対策に活用 ~相続税の便利帳 Vol.09~

Vol.9

生命保険・生命共済を相続税対策に活用

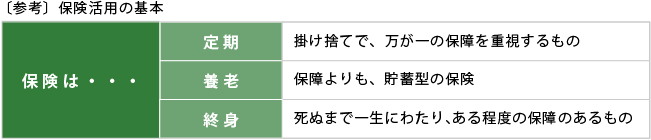

死亡保険金や死亡共済金には相続税の非課税枠があります。保険や共済の上手な活用が相続税対策に役立ちます。

1.死亡保険金・死亡共済金のメリット

①死亡保険金・共済金には、相続税の非課税(500万円×法定相続人の数)の適用があります。

②受け取った死亡保険金・死亡共済金は相続税の納税資金になります。

③養子対策と、うまく組み合わせれば相乗効果があります。

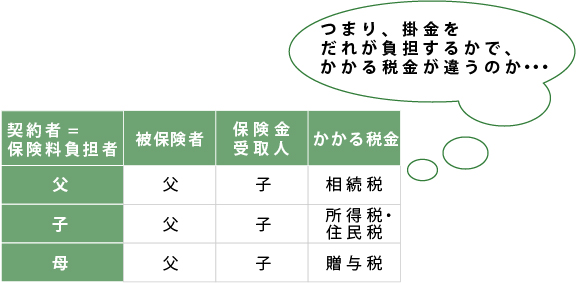

(注)保険料・掛金負担者の違いによって課税される税金が違います。

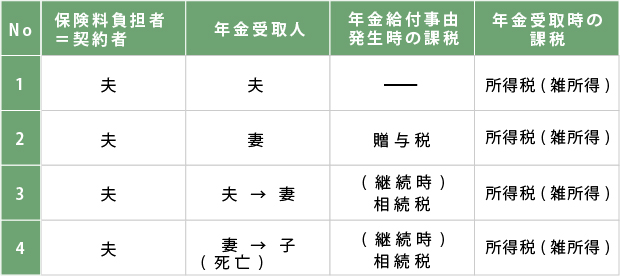

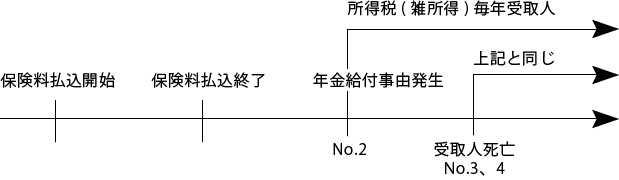

2.個人年金保険・年金共済と税金

●ワンポイント

生命保険の死亡保険金や生命共済の死亡共済金は、相続発生と同時に保険会社や共済団体から支払われることになります。したがって、受け取った死亡保険金や死亡共済金を、そのまま相続税の納税資金とすることも可能です。

(※「創意工夫で節税 税の便利帳」 平成22年05月01日16版発行より抜粋)