税の便利な知識をお伝えすることで、少しでも相続税と円満な相続のお役に立てればと思います。

ここでは、今後不定期に追加していきますので、ぜひご参考にしてください。

第1回目は「相続税の計算」についてです。

Vol.1 相続税の計算の流れ

Vol.1

相続税の計算の流れ

相続や遺贈で財産を受け取ったときには、相続税がかかります。

相続税がかかる目安としてはケースによりますが、

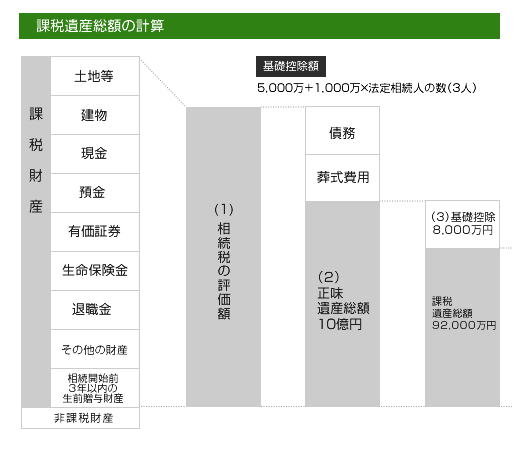

例えば、配偶者のほか、子が2人いる場合は、正味遺産総額が8,000万円超える方です。

一度計算してみましょう。

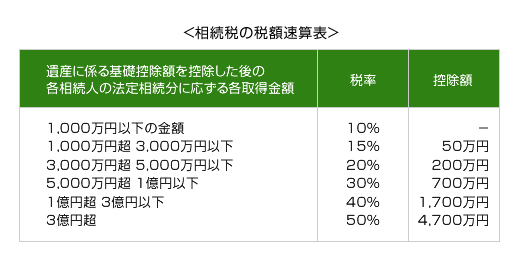

■相続税はこう計算する

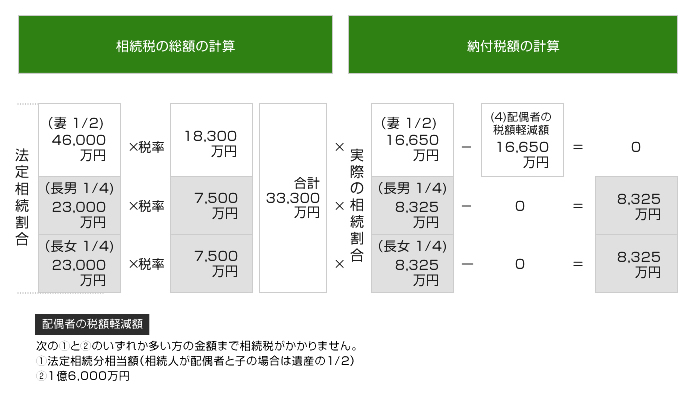

下の図表は、夫が死亡し、妻と長男・長女が10億円の正味遺産を

法定相続分の割合で相続した例です。

計算結果は長男・長女の相続税はともに8,325万円で、

計約1億6,650万円の税金を納めなければなりません。

妻には「配偶者の税額軽減」と呼ばれる措置があって相続税はかかりませんが、

妻死亡時に二次相続が発生し、再び相続税を納めなければなりません。

相続税対策は相続が発生してからではおそく、

万が一のことが起こる前に対策を打っておく必要があります。

(※「創意工夫で節税 税の便利帳」 平成22年05月01日16版発行より抜粋)

相続税の計算でお困りの方は

相続税の計算でお困りの方は

相続税の計算は、まず現状の把握が必要です。 現金や土地はもちろんのこと、預貯金、有価証券、土地、家屋、宝石など、他にも特許権、著作権など、 金銭的見積もりが可能な経済的価値すべてが対象となります。

それら財産について評価を通して、誰がどれだけ分配していくのかといったことが相続税計算です。 また、いざ自分が財産をもらうといった時に「一体相続税がどのくらい発生するのか?」、相続税が発生しない場合も 誰がもらうのかといった事は、事前に把握したほうが良いでしょう。

案件が複雑な場合を初め、不安な方は一度、我々プロに一度ご相談いただくことをお勧めいたします。